نرخ مالیات شرکت های خدماتی25درصد از درآمد است و نحوه محاسبه آن بدین صورت است که شرکت خدماتی باید بیست و پنج درصد، جمع کل درآمد خود را پس از کسر زیان و معافیت های مقرر، به عنوان مالیات بر درآمد به سازمان امور مالیاتی کشور پرداخت نمایند. علاوه بر این برخی از شرکت های خدماتی معاف از مالیات می باشند.

برای مشاوره نحوه محاسبه مالیات شرکت های خدماتی

برای مشاوره نحوه محاسبه مالیات شرکت های خدماتی

یکی از مهمترین منابع تامین درآمد دولتها، مالیات بر درآمد اشخاص حقوقی است که به توسعه و پایداری اقتصادی کشور کمک می کند. در واقع منابع حاصل از مالیات از اشخاص اعم از حقیقی یا حقوقی برای سرمایه گذاری در زیر ساخت ها، صنایع و خدمات عمومی و رشد اقتصادی استفاده می شود.

از طرف دیگر یکی از شرکت هایی که در ایران فعالیت می کند، شرکت های خدماتی است و مطابق قوانین مالیاتی این شرکت مشمول پرداخت مالیات می شود. حال در این میان، ممکن است که این پرسش، برای اشخاص مطرح شود که مالیات شرکت های خدماتی چقدر است؟ و نحوه محاسبه آن، چگونه می باشد؟

از این رو، در ادامه مقاله حاضر، قصد داریم، پس از پاسخ به این پرسش که کدام مشاغل و شرکت ها خدماتی هستند و میزان مالیات آن چقدر می باشد؛ به نحوه محاسبه این مالیات بپردازیم. سپس پاسخ این سوال که اظهارنامه مالیاتی شرکت های خدماتی چگونه ارائه می شود مورد بررسی قرار می دهیم انتهای مقاله نیز به بیان نحوه تکمیل اظهارنامه، مشاغل و شرکت های خدماتی معاف از مالیات و جرائم عدم پرداخت مالیات شرکت های خدماتی اختصاص داده شده است. جهت کسب اطلاعات بیشتر در این خصوص، با ما همراه باشید.

در ایران شرکت ها بر اساس نوع مالکیت به انواع مختلفی نظیر سهامی عام، خاص و با مسئولیت محدود تقسیم شوند. همچنین یکی دیگر از تقسیم بندی های شرکت مربوط به نوع ارائه خدمات و محصول است که به این شرکت ها، شرکت های خدماتی گفته می شود. مشاغل خدماتی به هر نوع کسب و کار یا فعالیتی اطلاق می شود که به ارائه خدمات به مشتریان می پردازد. لازم به ذکر است که در این نوع شغل، ارائه دهنده خدمات باید دارای مهارتها و تواناییهای خاصی برای انجام خدمات مورد نیاز مشتریان باشد همچنین این نوع از مشاغل شامل دستههای گستردهای از فعالیت ها و حوزه ها میشوند.

در این میان، ممکن است که این سوال در ذهن برخی متقاضیان مطرح شود که کدام مشاغل و شرکت ها خدماتی هستند که در پاسخ به این پرسش می بایست بیان نمود که مشاغل خدماتی بسیار متنوع هستند ولی برخی از این مشاغل شامل خدمات تعمیراتی ( شرکت های تعمیر خودرو، تعمیرات لوازم خانگی، تعمیرات کامپیوتر و موبایل و غیره)، خدمات پزشکی( بیمارستان ها، داروخانه ها)، خدمات حمل و نقل( رانندگان تاکسی، رانندگان وانت و کامیون)، خدمات آموزشی ( مراکز آموزش زبان، مشاوران تحصیلی و حرفهای، معلمان خصوصی) می شود.

بنابراین شرکت های خدماتی برخلاف شرکت های تولیدی بیشتر بر ارتباط مستقیم با مشتریان تمرکز دارد. در واقع تفاوت اصلی بین شرکت های خدماتی و بازرگانی در این است که یکی محصولات فیزیکی و قابل لمس تولید می کند و دیگری خدمات غیرفیزیکی و و ناملموس ارائه می دهد.

شرکت های خدماتی باید از محل درآمد خود به دولت مالیات بپردازند حال در این بخش از مقاله به این پرسش پاسخ داده می شود که میزان مالیات شرکت های خدماتی چقدر است که به جهت اطلاع بیشتر کاربران با این موضوع توضیحات مفصلی در خصوص آن ارائه می گردد.

در پاسخ به سوال فوق باید گفت که میزان مالیات شرکت های خدماتی در ماده 105 قانون مالیات های مستقیم آمده است که این ماده مقرر می دارد:« جمع درآمد شرکتها و درآمد ناشی از فعالیتهای انتفاعی سایر اشخاص حقوقی که از منابع مختلف در ایران یا خارج از ایران تحصیل میشود. پس از وضع زیان های حاصل از منابع غیرمعاف و کسر معافیت های مقرر به استثنای مواردی که طبق مقررات این قانون دارای نرخ جداگانهای میباشد. مشمول مالیات به نرخ بیست و پنج درصد (25%) خواهند بود.»

بر اساس ماده فوق الذکر کلیه شرکت ها باید 25درصد از درآمد سالیانه خود را به عنوان مالیات به دولت بپردازند و در این خصوص فرقی ندارد که موضوع فعالیت شرکت چه می باشد. در واقع نرخ مالیات شرکت بازرگانی، تولیدی، خدماتی و . . .همان 25درصد است. البته باید توجه داشت که در برخی از شرکتها با توجه به مقدار درآمدی که دارند ممکن است که این نرخ متفاوت باشد.

همانطور که در بخش قبلی گفته شد مالیات شرکت های خدماتی بر اساس درآمد سالیانه آن ها محاسبه میشود. حال ممکن است که برخی از افراد با نحوه محاسبه مالیات شرکت های خدماتی آشنایی نداشته باشد به همین خاطر در این قسمت از مقاله چگونگی محاسبه این مالیات مورد بررسی قرار می گیرد.

بر اساس ماده 105 قانون مالیات های مستقیم، 25درصد از درآمد اشخاص حقوقی، مشمول مالیات بر درآمد می شود و نحوه محاسبه آن بدین صورت است که شرکت ها باید بیست و پنج درصد، جمع کل درآمد خود را پس از کسر زیان و معافیت های مقرر، به عنوان مالیات بر درآمد به سازمان امور مالیاتی کشور پرداخت نمایند. مالیات دیگری که شرکت های خدماتی باید پرداخت کنند، مالیات بر دارایی می باشد و بند یک ماده 1 قانون مالیات های مستقیم در این خصوص بیان می دارد که کلیه مالکین اعم از اشخاص حقیقی یا حقوقی نسبت به اموال یا املاک خود واقع در ایران مشمول پرداخت مالیات می گردند.

لازم به ذکر است که بر اساس ماده 48 قانون مالیات های مستقیم، کلیه شرکت ها از جمله شرکت های خدماتی دو ماه بعد از تاسیس شرکت فرصت دارند که نیم در هزار سرمایه اصلی خود را به عنوان مالیات بر سرمایه به سازمان امور مالیاتی پرداخت کنند. نکته دیگر این است که بر اساس ماده 2 قانون مالیات های مستقیم، دستگاه هایی که بودجه آن ها به وسیله دولت تأمین می شود و موسسات دولتی اگر خارج از حوزه فعالیت اصلی خود فعالیت با هدف کسب درآمد اقدام به فعالیت تولیدی، بازرگانی یا خدماتی کردند در این صورت باید مالیات درآمد حاصل از این گونه فعالیت ها محاسبه و پرداخت شود.

در خصوص این پرسش که اظهارنامه مالیاتی شرکت های خدماتی چگونه ارائه می شود باید گفت که شرکت های خدماتی در پایان سال مالی باید میزان سود و زیان خود را در قالب اظهارنامه به سازمان امور مالیاتی اعلام کنند که به آن ثبت نام اظهارنامه مالیاتی گفته می شود تا بر اساس آن میزان مالیاتی که باید پرداخت کنند مشخص شود. لازم به ذکر است که در صورت عدم ارائه اظهارنامه، مالیات شرکت به صورت علی الراس محاسبه می شود.

همچنین در این خصوص ماده 110 قانون مالیات های مستقیم مقرر می دارد:« اشخاص حقوقی مکلفند اظهارنامه و ترازنامه و حساب سود و زیان متکی به دفاتر و اسناد و مدارک خود را حداکثر تا چهار ماه پس از سال مالیاتی همراه با فهرست هویت شرکا و سهام داران و حسب مورد میزان سهمالشرکه یا تعداد سهام و نشانی هر یک از آنها را به اداره امور مالیاتی که محل فعالیت اصلی شخص حقوقی در آن واقع است تسلیم و مالیات متعلق را پرداخت نمایند. پس از تسلیم اولین فهرست مزبور، تسلیم فهرست تغییرات در سنوات بعد کافی خواهد بود. محل تسلیم اظهارنامه و پرداخت مالیات اشخاص حقوقی خارجی و موسسات مقیم خارج از ایران که در ایران دارای اقامتگاه یا نمایندگی نمیباشند تهران است.»

لازم به ذکر است که اظهارنامه مالیاتی شرکت های خدماتی باید در سامانه میز خدمات عملیات الکترونیکی مالیاتی به نشانی tax.gov.ir به ثبت برسد. نکته دیگر این است که تسلیم الکترونیکی اظهارنامه منوط به این است که شخص از قبل در سامانه یاد شده ثبت نام کرده و دارای حساب کاربری باشد.

شرکت های خدماتی تکلیف دارند که اظهارنامه مالیاتی خود را به سازمان امور مالیاتی ارائه بدهند. حال ممکن است عده ای از افراد اطلاعات کافی راجع به نحوه تکمیل این اظهارنامه نداشته باشند. از همین رو؛ در ادامه، مراحل و نحوه تکمیل اظهارنامه مالیاتی مشاغل خدماتی مورد مطالعه قرار می گیرد.

برای تکمیل و ثبت اظهارنامه مالیات اشخاص حقوقی لازم است که شخص ابتدا در مرورگر خود سامانه عملیات الکترونیکی امور مالیاتی کشور به نشانی tax.gov.ir را جست و جو نموده و پس از ورود به سایت گزینه "اظهارنامه عملکرد حقوقی" را انتخاب کند.

در مرحله بعد فرد به صفحه جدیدی منتقل می شود که می بایست شناسه ملی و رمز عبور خود را وارد نماید.

پس از آن شخص وارد " داشبود مالیاتی" می شود که برای ثبت اظهارنامه باید، از منو سمت راست گزینه " فهرست پرونده های مالیاتی" را انتخاب کند.

در مرحله بعدی فرد می بایست بر روی "پرونده های عملکرد و ارزش افزوده" کلیک نماید و در صورت نیاز می تواند برای مشاهده هر کدام از پرونده ها ، گزینه "جزئیات پرونده "را انتخاب کند.

شخص می بایست بر روی ورود به اظهارنامه اشخاص حقوقی (شرکت ها) کلیک کند.

سپس در صفحه بعدی باید بر روی ثبت اظهارنامه جدید کلیک کند.

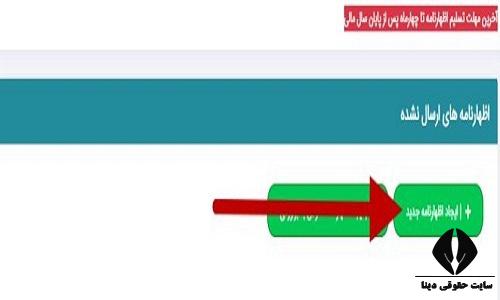

سپس در صورتی که شخص اظهارنامه جدیدی ثبت نکرده باشد در این صفحه باید برروی " ایجاد اظهارنامه جدید" کلیک کند تا به صفحات تکمیل فرم های اظهارنامه هدایت شود.

سپس باید اطلاعات هویتی شخصیت حقوقی از قبیل شماره اقتصادی، تاریخ ثبت شرکت، تابعیت و . . . وارد و تکمیل شود. لازم به ذکر است که برخی از اطلاعات به صورت خودکار توسط سازمان امور مالیاتی تکمیل می گردد.

سپس اطلاعات حساب های بانکی مربوط به فعالیت شخص حقوقی می بایست تکمیل شود.

پس از تکمیل مشخصات مدیرعامل و اعضای هیات مدیره و کارکنان، می بایست اطلاعات اختصاصی مودی وارد شود.

فرم بعدی مربوط به اطلاعات مجوزهای فعالیت های اقتصادی مؤدی می باشد که تکمیل اطلاعات آن اجباری می باشد.

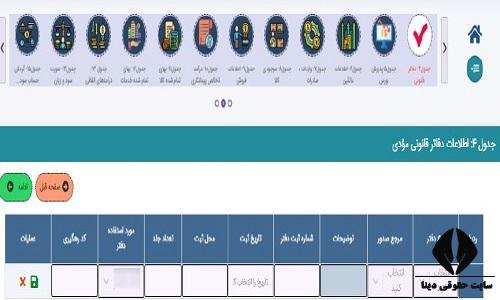

فرم بعدی در مورد اطلاعات دفاتر قانونی مؤدی است. اطلاعات این جدول به صورت خودکار بر اساس اطلاعات دریافتی از اداره ثبت شرکت ها تکمیل می شود و در صورت نیاز مؤدی می تواند اطلاعات را ویرایش کند. لازم به ذکر است که تکمیل فیلدهای اطلاعاتی نوع دفتر، مرجع صدور و تاریخ ثبت در این جدول الزامی می باشد.

سپس تکمیل فیلدهای وضعیت پذیرش بورس سهام پذیرفته شده در نوع بورس، در این جدول الزامی می باشد.

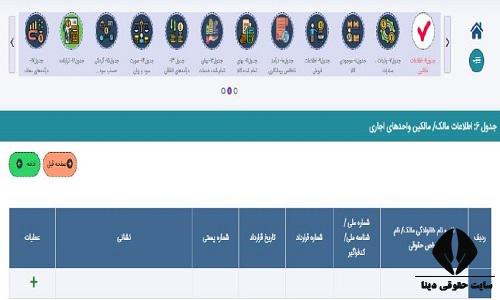

در فرم بعدی اطلاعات مربوط به مالک/مالکین وارد می شود، برای اضافه نمودن اطلاعات مالک جدید از دکمه اضافه در بخش عملیات جدول باید استفاده شود.

جدول بعدی مربوط به فهرست واردات و صادرات می باشد. پس از تکمیل این مرحله، شخص باید بر روی دکمه ذخیره و ادامه کلیک کند.

در مرحله بعدی می بایست فهرست واردات و صادرات تکمیل شود.

در ادامه، می بایست اطلاعات مربوط به اطلاعات موجودی مواد و کالا، فروش و درآمد ناخالص پیمانکاری وارد شده و بعد از آن بهای تمام شده کالای فروش رفته را طبق تصویر زیر تکمیل کند.

در فرم بعدی اطلاعات مربوط به بهای تمام شده کار انجام شده/ خدمات مودی وارد می شود و در نهایت مبلغ جمع کل بهای تمام شده /خدمات به جدول صورت سود و زیان منتقل می شود.

سپس شخص باید جداول بعدی مربوط به درامدهای اتفاقی، صورت سود و زیان، گردش حساب سود، صورت وضعیت مالی، درآمدهای معاف از مالیات، معافیت مالیاتی،بخشودگی ها مالیات های پرداختی در اجرای قوانین موافقت نامه های اجتناب از اخذ مالیات مضاعف با دیگر کشور ها، مالیات های پرداختی در سایر کشورها و درآمدهایی که مالیات آن ها قبلا به صورت مقطوع پرداخت شده است، کمک های پرداختی، استهلاک زیان سنواتی، سرمایه، تجدید ارزیابی دارایی ها، پرداختی های علی الحساب را تکمیل کند.

بعد از انجام مراحل فوق، بر اساس اطلاعات وارد شده در جداول قبلی، نوبت به محاسبه مالیات می رسد.

سپس باید مشخصات تهیه کننده اظهارنامه (دارنده امضا ) و مشخصات حسابداران رسمی در اجرای مقررات موضوع ماده 272 قانون مالیات های مستقیم مؤدی تکمیل می شود.

در نهایت پس از تکمیل اطلاعات مورد نیاز و کنترل آن، تایید نهایی اطلاعات و پیش نمایش اظهارنامه فعال می شود.

لازم به ذکر است که پس از تایید کردن اطلاعات، شخص یک کد رهگیری دریافت می کند که داشتن آن برای پیگیری های بعدی ضروری می باشد. همچنین در صورتی که در وارد کردن اطلاعات اشتباهی صورت بگیرد شخص تا 30 روز پس از آن، فرصت دارد که برای ویرایش آن اقدام نماید.

مطابق قوانین مالیاتی برخی از خدمات از پرداخت مالیات معاف می باشند. حال ممکن است که برخی از اشخاص با این فهرست آشنایی نداشته باشند، به همین خاطر در این قسمت از مقاله متن ماده 9 و 132 قانون مالیات های مستقیم شامل فهرست مشاغل و شرکت های خدماتی معاف از مالیات بیان می شود.

| حجم:168KB | |

| منبع: دینا |

بنابراین بر اساس ماده 132 قانون مالیات های مستقیم،درآمد ناشی از فعالیت خدماتی بیمارستان ها، هتل ها و مراکز اقامتی گردشگری، به مدت پنج سال و در مناطق کمتر توسعهیافته به مدت ده سال از تاریخ شروع بهرهبرداری یا استخراج یا فعالیت، مالیات آنها با نرخ صفر محاسبه میشود. لازم به ذکر است که طبق بخشنامه سازمان امور مالیاتی به شماره 7/200/98 کمک های شهرداری به سازمان های وابسته مشمول پرداخت مالیات نبوده و از پرداخت مالیات بر ارزش افزوده معاف هستند. از طرف دیگر بر اساس ماده 133 شرکت ها و اتحادیه های تعاونی روستایی نیز از پرداخت مالیات معاف می باشند.

همانطور که در بخش های قبلی گفته شد شرکت های خدماتی باید مالیات پرداخت کنند. حال ممکن است که در ذهن برخی از افراد این پرسش مطرح شود که جرائم عدم پرداخت مالیات شرکت های خدماتی چه می باشد و چه عواقب و ضمانت اجرایی برای آن ها دارد؟

در پاسخ به سوال فوق باید گفت که ماده 190 قانون مالیات های مستقیم بیان می دارد:« علیالحساب پرداختی بابت مالیات عملکرد هر سال مالی قبل از سررسید مقرر در این قانون برای پرداخت مالیات عملکرد موجب تعلق جایزهای معادل یک درصد (1%) مبلغ پرداختی به ازای هر ماه تا سررسید مقرر خواهد بود که از مالیات متعلق همان عملکرد کسر خواهد شد. پرداخت مالیات پس از آن موعد موجب تعلق جریمهای معادل دو و نیم درصد (5/2%) مالیات به ازای هر ماه خواهد بود.»

بنابراین اگر شرکت خدماتی دیرتر از مهلت تعیین شده مالیات خود را پرداخت کند، به ازای هر ماه تاخیر 2.5% از آن مبلغ را باید به عنوان جریمه پرداخت کند. از طرف دیگر بر اساس ماده 192 قانون مالیات های مستقیم، چنانچه اظهارنامه مالیاتی در موعد مقرر ارسال نشود، مشمول جریمه 30 درصدی اشخاص حقوقی می شود. لازم به ذکر است که بر اساس مواد 194 قانون مالیات های مستقیم، اظهار درآمد غیرواقعی به اداره امور مالیات، مشمول جریمه غیرقابل بخشش می شوند

برای دریافت اطلاعات بیشتر در مورد نحوه محاسبه مالیات شرکت های خدماتی در کانال تلگرام موضوعات تجاری عضو شوید. کارشناسان مرکز مشاوره دینا نیز آماده اند تا با ارائه خدمات مشاوره حقوقی تلفنی دینا به سوالات شما عزیزان پیرامون نحوه محاسبه مالیات شرکت های خدماتی پاسخ دهند.

برای مشاوره نحوه محاسبه مالیات شرکت های خدماتی

برای مشاوره نحوه محاسبه مالیات شرکت های خدماتی

عناوین اصلی این مقاله

مقالات مرتبط

ارتباط با ما

درصورتی که برای مشاوره در تمامی زمینه های ذکر شده در سایت، به دانش چندین ساله ما در این زمینه نیاز داشتید می توانید با شماره تلفن 9099075303 ( تماس با تلفن ثابت از سراسر کشور و به ازای هر دقیقه 290000 ریال ) در ارتباط باشید.

سایت مشاوره دینا یک مرکز خصوصی و غیرانتفاعی است و به هیچ ارگان دولتی و خصوصی دیگر اعم از قوه قضاییه ، کانون وکلا ، کانون کارشناسان رسمی دادگستری و .... هیچگونه وابستگی ندارد.

جهت ارئه انتقادات، پیشنهادات و شکایات با شماره تلفن 54787900-021 تماس حاصل فرمایید.

تمامی حقوق این سایت متعلق به دینا می باشد ©